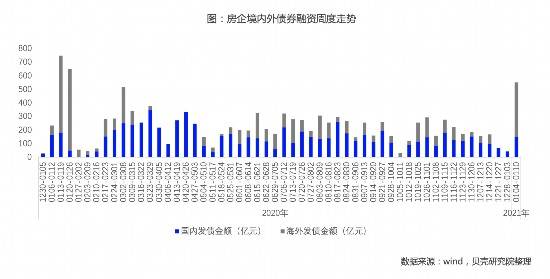

贝壳研究院11日发布的报告显示,在开年首周(2021年1月4日至10日),房企共发行境内外债券30笔,融资(含计划)金额约550.1亿元人民币,同比增长133.0%。

报告称,从发行债券结构看,开年首周房企发债以境外为主导。房企境外债券发行(含计划发行)金额约61.6亿美元(约399.1亿元人民币),同比大幅增长481%,占整体发债规模的72.5%。境内债券发行规模约151.0亿元人民币,同比下降约7%。

多家房企于2021年首周纷纷发行境内外债券,募集资金用途多为用于现有债务再融资。6日,三家房企同时公告发债,具体来看,新城控股拟发行金额为3亿美元的优先票据,利率为4.45%;德信中国拟于13日增发1.5亿美元额外优先票据,票面利率为9.95%;华南城将发行于2023年到期的1.2亿美元优先票据,票面利率达10.75%。

境内发债方面,5日,鑫苑置业公告发行10亿元公司债券,票面利率达到8.35%;7日,华侨城宣布发行25亿元公司债券,债券分为两个品种,利率分别为3.58%和3.89%;8日,龙湖集团公告发行2021年第一期公司债券,发行规模为30亿元,其中5年期债券发行规模为20亿元,利率3.95%,7年期债券规模为10亿元,利率为4.40%。

对于房企为何在年初纷纷发债,上述报告分析,历年首月均为房企债券融资的高峰,2019年、2020年首月发债规模分别为1626亿元、1721亿元,其中2020年首月发债规模为全年峰值。因此,2021年首月债市火热符合传统预期。

报告还称,2021年房企融资新规与银行金融机构的集中度管理均处于过渡期,金融监管更趋严格,房企对国内金融环境预期紧张,故而会加快新年发债节奏,抢跑债市。预计2021年首月内发债规模大概率将保持高位,境外债占比将大幅提升。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  极端天气事件导致农产品价格

极端天气事件导致农产品价格  打破部门壁垒 随州市大数据

打破部门壁垒 随州市大数据  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  国民技术被深交所发关注函

国民技术被深交所发关注函  西宁市去年节约财政资金近6

西宁市去年节约财政资金近6  杭绍台高铁迎来首个春运 |

杭绍台高铁迎来首个春运 |  广东汽车以旧换新专项行动将

广东汽车以旧换新专项行动将