5月以来,债券市场经历了连续的大跌,但近期出现了企稳回升的迹象。如果不对后续走势做出明确判断,仅仅从“防守反击”的角度寻找机会,就需要明确本轮债券市场是否已经调整到位,哪些品种调整比较充分,哪些品种还有调整的压力。

债券市场整体调整或已过半

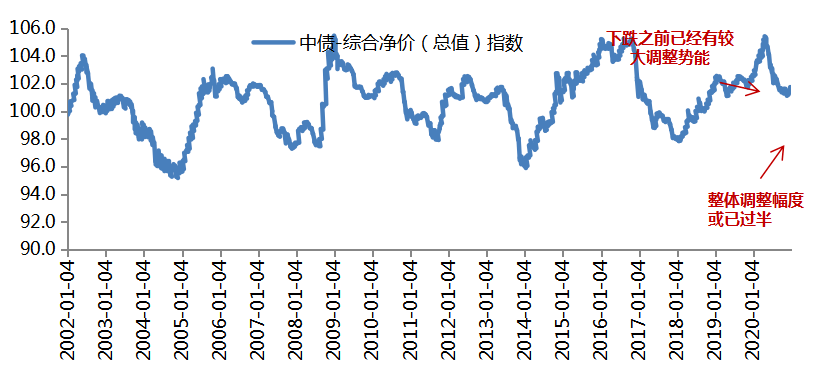

如同上证指数和深证成指能较好的表征A股市场整体走势,中债-综合净价(总值)指数能较为完整的显示出债券市场整体表现。从历史表现来看,中债-综合净价(总值)指数主要在95-105之间波动。本轮债券市场调整前,中债-综合净价(总值)指数已经达到105的历史高位,本身就有较大的调整势能。

随着疫情得到控制,复工复产明显加速,基本面因素向不利的方向转化,债券市场出现超过半年的持续大跌,也就不足为奇了。目前来看,中债-综合净价(总值)指数回落至101.7附近,结合历史几轮大熊市的跌幅,本轮债券市场整体调整很可能已经过半。

图1:本轮债券市场整体调整或已过半

数据来源:wind,截至2020-12-29

利率债调整已较为充分

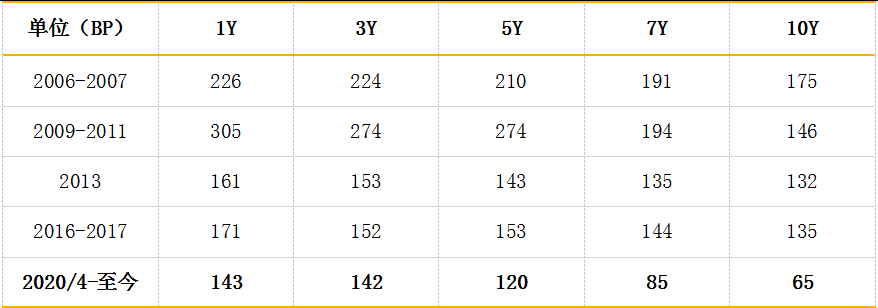

分品种来看,本轮债券市场调整中,利率债收益率上行幅度较大。1年期、3年期、5年期、7年期、10年期国债收益率,分别较4月底上行143个、142个、120个、85个、65个BP,已接近历史几轮大熊市的调整水平。

其中,在流动性边际收紧的驱动下,中短端利率债调整幅度更大,已具备较高的安全边际。相对而言,长端利率债调整幅度较小,安全边际虽然有所提升,但保护水平尚不算高,后续走势依赖基本面变化。

图2:国债收益率上行幅度

数据来源:wind,截至2020-12-29

信用债保护稍显不足

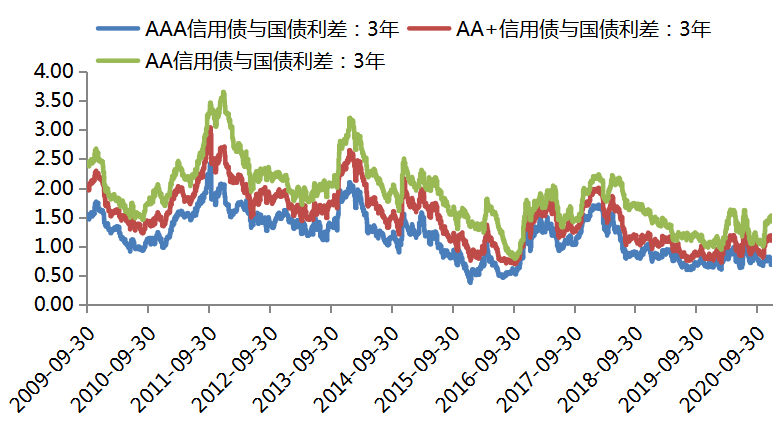

从信用债来看,需要评估信用利差能否覆盖信用风险。近期,在某些债券意外违约的冲击下,信用利差有所走阔,但相较历史水平而言,仍处于较低的水平。考虑到明年信用债到期量较大,且信用政策有所收敛,信用风险仍难言已经完全释放。从这个角度来看,信用债目前票息的保护或稍显不足。在这样的背景下,有坚实信用债研究能力的机构,才能更好的规避信用风险,并积累中长期收益。

图3:信用利差有所走阔,但仍处于较低水平

数据来源:wind,截至2020-12-29

整体来看,经过半年多的持续调整,债券市场跌幅或已过半,中短久期利率债调整更为充分,信用债或仍有调整压力。但随着时间的推移,基本面因素或逐步向有利债券市场的方向转化,债券市场的机会或逐步来临。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  极端天气事件导致农产品价格

极端天气事件导致农产品价格  打破部门壁垒 随州市大数据

打破部门壁垒 随州市大数据  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  国民技术被深交所发关注函

国民技术被深交所发关注函  西宁市去年节约财政资金近6

西宁市去年节约财政资金近6  杭绍台高铁迎来首个春运 |

杭绍台高铁迎来首个春运 |  广东汽车以旧换新专项行动将

广东汽车以旧换新专项行动将